Địa chỉ:

Lầu 7 Tòa nhà STA, 618 đường 3/2, Phường Diên Hồng (Phường 14, Quận 10), TP HCM

Giờ làm việc

Thứ 2 tới thứ 6: 8:00 - 17:00

Địa chỉ:

Lầu 7 Tòa nhà STA, 618 đường 3/2, Phường Diên Hồng (Phường 14, Quận 10), TP HCM

Giờ làm việc

Thứ 2 tới thứ 6: 8:00 - 17:00

Trong thế giới tài chính và đầu tư, Leverage (Đòn bẩy) là một công cụ mạnh mẽ giúp nhà đầu tư gia tăng lợi nhuận tiềm năng một cách đáng kể. Tuy nhiên, đòn bẩy thường được ví như con dao hai lưỡi. Vậy thực chất Leverage là gì? Làm thế nào để sử dụng đòn bẩy hiệu quả? Hãy cùng Starttrain tìm hiểu chi tiết trong bài viết dưới đây.

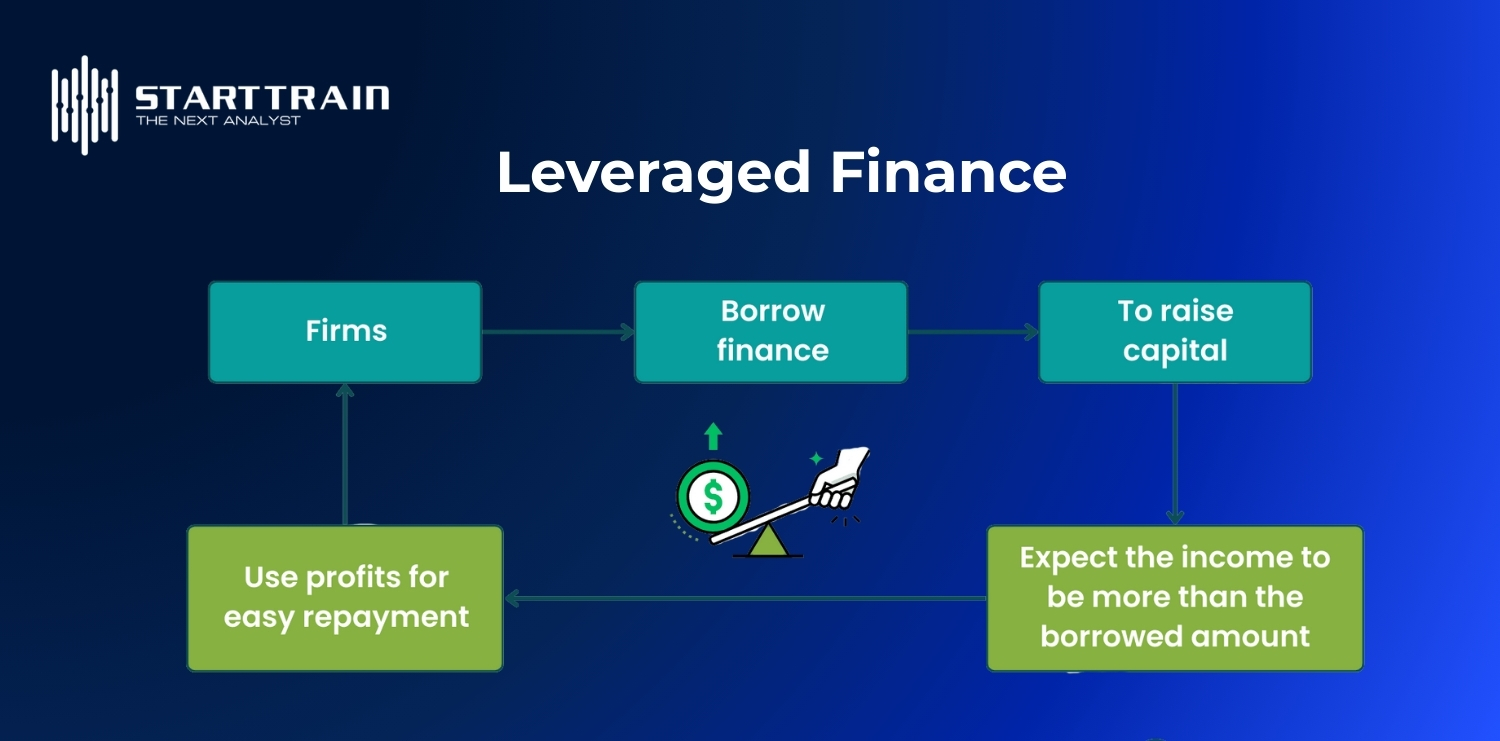

Leverage (tiếng Việt gọi là Đòn bẩy tài chính) là việc sử dụng tiền đi vay để đầu tư với kỳ vọng rằng tỷ suất lợi nhuận thu về sẽ cao hơn chi phí lãi vay (lãi suất nợ). Đây là một chiến lược đầu tư sử dụng các công cụ tài chính hoặc vốn vay để khuếch đại sức mua và tối ưu hóa lợi nhuận tiềm năng dựa trên số vốn nhỏ ban đầu.

Đối với các doanh nghiệp, đòn bẩy thường được sử dụng như một phương tiện để tài trợ cho quá trình mở rộng, thực hiện các thương vụ mua lại (M&A) hoặc các phương thức tăng trưởng khác. Bằng cách này, một công ty có thể sử dụng nợ để tạo ra nhiều doanh thu hơn, mặc dù đi kèm với đó là mức độ rủi ro cao hơn nếu kế hoạch không đạt kỳ vọng.

Trong các ngân hàng đầu tư (Investment Banking), có một bộ phận chuyên trách gọi là Leveraged Finance (LevFin). Bộ phận này chịu trách nhiệm cung cấp các dịch vụ liên quan đến việc mua lại bằng đòn bẩy (Leveraged Buyouts – LBO) của khách hàng.

Công việc của một Analyst tại đây tập trung vào 3 mảng chính: Phân tích rủi ro tín dụng, xây dựng mô hình Excel phức tạp để xác định cấu trúc vốn và giao tiếp với khách hàng để đưa ra các đề xuất tài chính tối ưu.

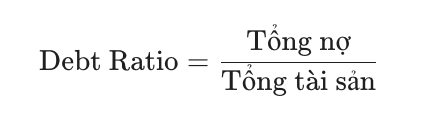

Chỉ số này đo lường tỷ lệ nợ trên tổng tài sản của công ty, cho biết bao nhiêu phần trăm tài sản được tài trợ bằng vốn vay.

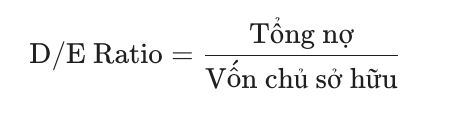

Dùng để so sánh nợ vay với vốn từ các nhà đầu tư tư nhân hoặc cổ đông.

Lưu ý: Mỗi ngành nghề có mức D/E đặc thù. Ví dụ, các công ty công nghệ Startup có thể coi D/E là 0.5 là cao, trong khi các ngành sản xuất nặng có thể chấp nhận mức cao hơn.

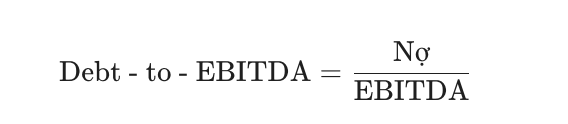

Đo lường khả năng thu nhập (trước lãi vay, thuế và khấu hao) có đủ để trả nợ hay không. Chỉ số này càng cao, mức độ đòn bẩy càng lớn.

Quan trọng: Một số công ty có thể dùng EBITDA để làm đẹp báo cáo tài chính vì nó không bao gồm các chi phí bắt buộc khác, nên cần phân tích kỹ lưỡng.

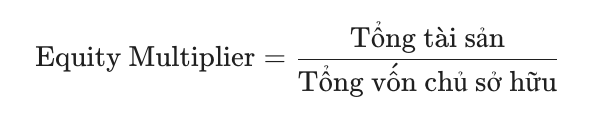

Equity Multiplier được sử dụng trong phân tích DuPont để hiểu cấu trúc sở hữu tài sản.

Hệ số nhân càng lớn cho thấy công ty càng sử dụng nhiều đòn bẩy tài chính để tài trợ tài sản.

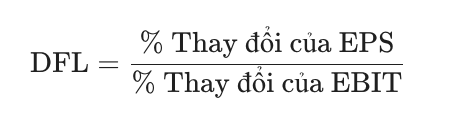

Degree of Financial Leverage dùng để đo lường mức độ nhạy cảm của Thu nhập trên mỗi cổ phần (EPS) so với sự thay đổi của Thu nhập trước lãi vay và thuế (EBIT).

DFL cao đồng nghĩa với việc lợi nhuận của công ty sẽ biến động mạnh (với biên độ lớn) khi doanh thu thay đổi.

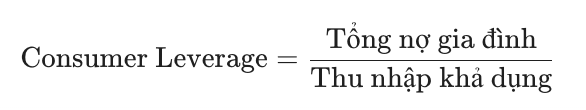

Không chỉ doanh nghiệp, các hộ gia đình cũng có chỉ số đòn bẩy dựa trên nợ tiêu dùng và thu nhập khả dụng.

Nếu chỉ số này quá cao, cá nhân sẽ khó tiếp cận các khoản vay mới (như vay mua nhà).

Tìm hiểu ngay: 30 chỉ số tài chính (Financial Metrics) then chốt

Về bản chất, đòn bẩy liên quan đến việc sử dụng nợ hoặc vốn vay để thực hiện một dự án hoặc khoản đầu tư, nhằm mục đích gia tăng cơ sở vốn cổ phần (equity base) của thực thể đó. Cách thức vận hành của Leverage được áp dụng khác nhau giữa cá nhân và doanh nghiệp:

Mục tiêu cuối cùng của đòn bẩy tài chính là nhân bội lợi nhuận tiềm năng. Tuy nhiên, nó cũng đồng thời nhân bội rủi ro thua lỗ trong trường hợp khoản đầu tư không mang lại hiệu quả như mong đợi. Một giám đốc tài chính giỏi sẽ biết cách cân đối giữa nợ và vốn chủ sở hữu để tối ưu hóa giá trị doanh nghiệp.

Ví dụ minh họa: Giả sử bạn có 100 triệu VNĐ và muốn đầu tư vào một mã cổ phiếu.

Việc sử dụng đòn bẩy tài chính đòi hỏi sự cân nhắc kỹ lưỡng giữa khả năng sinh lời và mức độ chịu đựng rủi ro. Dưới đây là phân tích chi tiết về hai mặt của công cụ này:

Việc lập kế hoạch Financial Planning là gì một cách chi tiết là giải pháp giúp doanh nghiệp dự phòng các kịch bản dòng tiền tiêu cực.

Để biến đòn bẩy thành một công cụ sinh lời bền vững thay vì gánh nặng rủi ro, cả cá nhân và doanh nghiệp cần áp dụng các chiến lược quản trị bài bản:

Việc vận dụng đòn bẩy không chỉ là bài toán về con số mà còn là cuộc chơi về dự báo xu hướng. Trước khi vay vốn, thực thể cần phân tích sâu về chu kỳ kinh tế, chính sách tiền tệ (lãi suất) và triển vọng ngành. Một thị trường đang trong giai đoạn suy thoái hoặc bão hòa sẽ biến đòn bẩy trở thành gánh nặng cực kỳ nguy hiểm. Việc hiểu rõ các biến số vĩ mô giúp hạn chế các rủi ro có tính hệ thống mà đòn bẩy có thể khuếch đại.

Mục tiêu cốt lõi của đòn bẩy là gia tăng tỷ suất sinh lời trên vốn chủ sở hữu. Để đạt được điều này, chi phí sử dụng nợ phải luôn được duy trì ở mức thấp hơn tỷ suất sinh lời của tài sản. Doanh nghiệp cần siết chặt các biện pháp quản trị chi phí vận hành, loại bỏ lãng phí để đảm bảo từng đồng vốn vay đều mang lại giá trị gia tăng cao nhất, từ đó tạo ra biên lợi nhuận đủ dày để chi trả lãi vay.

Sử dụng đòn bẩy tài chính mà không có kế hoạch dự phòng giống như lái xe tốc độ cao mà không có phanh. Các doanh nghiệp nên thường xuyên thực hiện các bài kiểm tra áp lực (Stress Test) để định lượng khả năng chịu đựng trong trường hợp doanh thu sụt giảm đột ngột hoặc lãi suất tăng cao. Việc duy trì một lượng tiền mặt dự trữ hoặc các hạn mức tín dụng dự phòng giúp thực thể xử lý kịp thời các tình huống kinh doanh không thuận lợi.

Một chiến lược tài chính thông minh thường kết hợp đòn bẩy tài chính (nợ vay) với đòn bẩy kinh doanh (định phí). Khi doanh nghiệp có cấu trúc chi phí cố định hiệu quả, một sự gia tăng nhỏ trong doanh thu có thể dẫn đến sự tăng trưởng đột phá trong lợi nhuận trước thuế và cuối cùng là lợi nhuận sau thuế của cổ đông. Sự cộng hưởng này nếu được kiểm soát tốt sẽ giúp doanh nghiệp thăng tiến vượt bậc về quy mô.

Đối với các nhà đầu tư cá nhân trên thị trường chứng khoán, Forex hay Crypto, kỷ luật là yếu tố sống còn. Việc thiết lập các điểm dừng lỗ tự động giúp bảo vệ vốn tự có trước khi đòn bẩy biến một biến động nhỏ của thị trường thành một thảm họa tài chính. Tuyệt đối không để cảm xúc lấn át lý trí khi các ngưỡng an toàn bị phá vỡ, bởi trong giao dịch đòn bẩy, bảo toàn vốn luôn quan trọng hơn việc tìm kiếm lợi nhuận bằng mọi giá.

Đòn bẩy tài chính là minh chứng rõ nhất cho câu nói “lợi nhuận cao đi kèm rủi ro lớn”. Hiểu rõ Leverage là gì và nắm vững các công thức tính toán cũng như chiến lược vận hành sẽ giúp bạn quản trị dòng tiền thông minh hơn, từ đó bứt phá trong đầu tư và kinh doanh.

Nếu bạn muốn nâng cao năng lực phân tích dữ liệu tài chính để đưa ra những quyết định sử dụng vốn tối ưu, hãy tham khảo ngay khóa học Data Driven Decision Making tại Starttrain để làm chủ tư duy quản trị tài chính hiện đại.